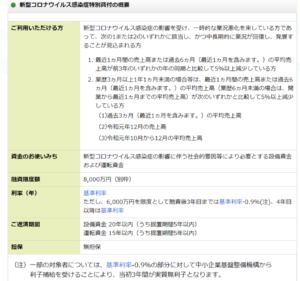

新型コロナウィルス感染症特別貸付を借入する方法

日本政策金融公庫の新型コロナウィルス感染症特別貸付の概要

・概略的には、売上が5%以上下がると融資対象となります。詳細な条件ついては上記をご参照ください

・小規模事業者は15%(※1)、中小企業は20%以上売上が減少(※1)すると3年間実質無利子となります。

・公庫に既存の借入があった場合、既存の借入を「新型コロナウィルス感染症特別貸付」のに借換できることがメリットです。

(金利が優遇されているので、既存の高い金利の借入が借換をすることにより優遇金利に出来ます)

・審査のポイントは中長期的に業況が回復し、発展することが見込まれるというキ-ワードです。 何を意味するかと言うと、今後業績が回復する見込みのない企業様には融資をしませんと言っています。

昨年とは少しスタンスを変えてきました。昨年は売上減少が一定水準を満たせば延滞履歴がある企業様にも融資を実行しましたが、今年からは通常の融資のスタンスになってきました。

最近、公庫の融資を断られて相談されるお客様が多くなってきていますが、公庫は一旦断ると、6か月間は融資はできないシステムになっています。今後、公庫に申込をされる方は慎重に申込をされた方がよいと思います。

※1:小規模企業者とは、卸・小売業、サービス業は「常時使用する従業員(*)が5名以下の企業」、それ以外の業種は「同 20 名以下の企業」をいいます。中小企業者とは、この他の中小企業をいいます。

(*)労働基準法上における「予め解雇予告を必要とする者」

審査を通すためには

・下記3つのポイントを明確にしてください。

★業績悪化の原因

★必要資金の妥当性

★業績回復の可能性

必要資金の疎明資料としては、資金繰り表の作成は絶対に必要です。

銀行員時代によく申込を受けたのは、「借りられるだけ、借りたい」との申込ですが、そのような申込をするお客様に対しては、計画性のない人とのレッテルが貼られ、かえって融資が受けにくくなります。

特に、運転資金という言葉は非常に便利な言葉で、銀行員の立場からすると信用できない言葉です。

資金繰り表を作成し、3ヵ月から6か月後の資金繰りを提出することによって、借入金額の妥当性が銀行側で判断しやすくなります。

また、コロナ禍で手元の現預金がどのように推移するかを予測する資金繰り計画を作成することによって、逆算をして早期に売上の向上や費用の抑制などの経営改善の取組を計画することも可能です。

また、売上等が回復する時期が不透明なため、資金予定計画を作成する際には、複数のケースを作成してシミュレーションすることが重要です。

中小企業庁が資金予定表を作成することができるツールを作成しているので、是非使ってみてください。

資金予定表かんたん作成ツール【通常用】(EXCEL形式:21KB)![]()

資金予定表かんたん作成ツール【製造業用】(EXCEL形式:21KB)![]()

事業計画書作成のポイント

・業績回復の可能性の疎明資料ですが、事業計画書は必須だと思います。落ち込んだ売上をどのように回復させるのかを描く必要があります。コロナが収まるまで待つでは、おそらく借入はかなり厳しいと思います。

・銀行の担当者は企業様の業種について無知だと思ってください。その認識に立って事業計画書を作成する必要があります。特に売上の根拠となる数字については、銀行員が注意して見ているところですので、根拠のある説明が必要です。

通称:ポストコロナ持続的発展計画事業で補助金が利用できます

資金繰りの管理や自社の経営状況の把握などの基本的な経営改善に取り組む中小企業者等が、国が認定した税理士などの専門家の支援を受けて資金繰り計画やビジネスモデル俯瞰図といった内容の経営改善計画の策定する際、その費用の3分の2(上限20万円)を補助することで、中小企業者等の早期の経営改善を促すものです。

こんな人におすすめ

・ここのところ、コロナの影響などで資金繰りが不安定になっている。

・コロナなどの影響で売上が減少し、先行きが分からず不安だ。

・自社の状況を客観的に把握し、今後の取組事項を整理したい。

・初めてお願いする専門家に、いきなり高額の費用は払えないので、まずは1度お試しで計画を作りたい。

この事業でできること

・過去の資金繰り状況を分析し、今後の資金計画を策定することができます。

・自社の経営課題を把握し、具体的な行動計画を作成できます。

・計画策定から1年後に、専門家によるフォローアップを受け、計画の進捗を確認できます。

早期経営改善計画について

本事業で作成する計画は、以下のような内容となります。

●ビジネスモデル俯瞰図の策定

(「事業を俯瞰」し、収益の仕組み、商流等を「見える化」)

●資金繰り表(資金繰り実績・計画表)の策定

(過去の資金繰り実績を分析し、将来の資金計画を作成)

●具体的な行動計画の策定

(「見える化」された課題を行動計画に落とし込み)

●損益計画(数値計画)の策定

(アクションプランの改善効果を数値化し、計画を設定)

●計画策定1年後に計画進捗状況確認のフォローアップ

まとめ

事業改善計画を、普段作成したことのない人が作成するのはかなり困難です。

上記の補助金を使って専門家と一緒に作成することをおすすめします。

専門家と作成することによって、気づかないアイディアが浮かぶかもしれません。また、プロが作成を手伝っていますので、実現可能性も高くなります。そのような事業計画書を金融機関に提出すれば融資について前向きに検討して頂けます。