スモールM&Aを検討するときに気をつけること。

M&A実施企業の適正価格とは

M&A実施時に一番きになることは、価格だと思います。会社を評価する方法としては、以下の方式があります。

- 修正純資産法

- DCF法

- 類似会社比準法

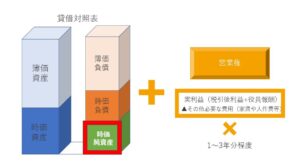

修正純資産法

会社売買で使用頻度の高い相場価格の算出方法です。事業売却・会社売却する側の企業の財務諸表にある資産と負債を時価評価し、総資産額から総負債額を差し引いた純資産額をベースに企業価値を算出します。世間相場として、純資産に1年~3年程度の利益を加えた額が、売買価格となります。

DCF法

DCF(Discounted Cash Flow)法です。これは、企業買収後に予想されるキャッシュフローを加味して、それを現在価値に割り引いて価格を決定します。将来的に期待できる価値も価格算出の際に加味されている点が特徴です。

ただし、キャッシュフローの予測に用いる事業計画において、計画策定者の主観や恣意性が否定できない点がデメリットとされています。

類似会社比準法

M&Aの対象の会社と同一業種で類似する事業規模の上場企業の株価をもとに、相場価格を見定めます。客観性に優れている点が特徴です。

類似会社比較準法は、M&Aの対象となる会社の価値が低くても、その業界自体の価値が高い場合には、相場金額も高くなる可能性があります。欠点としては、同一業種で類似する事業規模の上場企業が見つからない場合には、算定そのものが不可能です。

M&Aのスキーム

M&Aのスキームとしては、株式譲渡と事業譲渡の2種類があります。

株式譲渡

株式譲渡とは会社の株式を譲渡することにより、会社を購入または、売却する方法です。

メリットとしては、売主側は税金が安く済むこと。買主側は手続きが簡素であることです。

デメリットとしては、売主側は簿外債務や簿外保証があると契約がキャンセルになる可能性があること。買主側は売り手のマイナス部分を引継ぐことになる可能性があることです。

事業譲渡

事業譲渡とは、対象の事業(資産、負債)のみを売買することです。

メリットとしては、売主側は対象の事業(資産、負債)のみを選択して売却することができます。買主側は必要な資産と負債のみを引継ぐことで、簿外債務や簿外保証の引継ぎリスクを避けることができます。

デメリットとしては、売主側は税金等の追加的な負担が生じる可能性があること。また、借入金を引継ぐことはまれであるため、借入返済計画を独自で作成する必要があること。買主側は取引先や従業員と個別に契約をし直さなければならないため、手続きが煩雑であることがあげられます。

M&Aのメリット

売主側のメリットとしては、廃業と比較して手取り金額が増える可能性が高いことです。廃業だと従業員の退職金の支払いや、借入金の返済が負担となりむしろ持ち出しになる可能性もあります。

買主側のメリットとしては、成長のスピードを速められる可能性が高いことです。以下に買主側のメリットを記載しています。

①時間を買う(早い)

=時間を買うことができるのはM&Aだけ!

②技術力・販売力等の無形資産を一括して取得できる(安い)

=事業を一から立ち上げることを考えると、

多少の営業権をつけて買収してもトータルコストは安い 」

③市場シェアを拡大でき、売上・利益が増大(安全)

新規事業:売上・利益が読めない

M&A:実績があり、買収後の計画が正確に立てられる

買収戦略の立て方

①現状分析

まず現状を認識し、自社の問題点、不足している点を明らかにする。

②買収戦略の立案

買収対象領域の選定、ターゲット企業の選定、買収スキームの策定などを行う。

③シナジー効果の予測

収益シナジー、コストシナジー、ディスシナジーを出来る限り定量的に算出する。

④買収条件の検討

最低限死守すべきラインと、最大限のラインを決め、具体的検討に入る。

⑤リスクの見極め

買収後を見据え、リスクを把握し、腹決めをする。

M&Aの失敗事例

一般的な失敗事例です。以下を参考に買収戦略を立てることが必要です。

①上から目線。買ってやるんだから・・・

②戦略なき買収。お金があるから何か買いたい・・・

③送り込む人材がいない。誰が経営するの・・・

マッチング候補先の選定

マッチング候補先の選定には以下の方法があります。

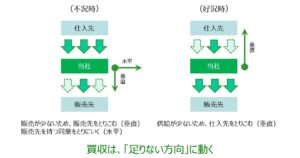

垂直統合、水平統合からの候補先選定

好不況時に検討するM&Aです。代表的な例として垂直統合、水平統合があげられます。好況時には供給が少なくなるため、仕入先を取り込みます。

一方、不況時には販売が減少するため、販売先を取り込むことや販売先をもつ同業を取り込みます。

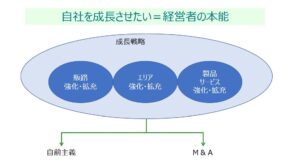

成長戦略からの候補先選定

自社の成長を考える際には、製品のラインナップを増やすのか、販路を開拓するのか、自社の市場のシェアを上げるのかを検討する必要があります。

その際に、自前でやるのか、それともM&Aをやるのかを検討すると思われます。

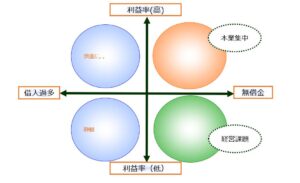

財務面からの候補先の選定

財務面からは2軸から検討できると思われます。左側の企業の買収には慎重に対応する必要がありますが、自社の強みや弱みをよく検討して候補先を選定するべきです。

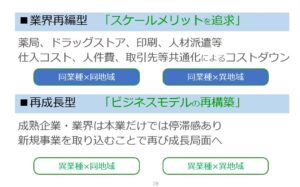

戦略からの候補先の選定

スケールメリットを追求するのか、ビジネスモデルの転換をするのかでも、候補先は変わってきます。

まとめ

日本全体において、令和7年(2025年)までに、平均引退年齢である70歳を超える中小企業・小規模事業者(以下「中小企業」という。)の経営者は約245万人、うち約半数の約127万人が後継者未定と見込まれています。

後継者不在の中小企業は、将来の見通しが立っていないにもかかわらず、何らの対策も講じない場合には、廃業せざるを得ない。この場合には、従業員の雇用が失われたり、取引の断絶によりサプライチェーンに支障が生じたりするなど、多くの関係者の混乱を招き、ひいては地域経済にも悪影響を生じさせるおそれがあります。

また、廃業による経営資源の散逸が積み重なることにより、優良な経営資源が活用されないまま喪失されてしまうことは、日本経済の発展にとっても大きな損失となりえます。

これから、企業しようと検討している方、事業拡大を考えている事業者様は、自前でやることもよいとは思いますが、M&Aの手法を取り入れれば、会社の成長を速めることができます。また、国から補助金等の支援策もあり、社会課題の解決と事業の成功の可能性を高めることができるため、是非M&Aを検討してみてください。